Objemy opčných obchodov na akciovom trhu eurozóny sa výrazne zvýšili v reakcii na širšiu ponuku týchto nástrojov v USA, kde vzrástol záujem o obchodovanie s opciami na S&P 500 v deň ich exspirácie (označované ako „0 dní do exspirácie“ alebo „0DTE“). V reakcii na to burza Cboe rozšírila ponuku týchto opcií o dátumy exspirácie, ktoré zahŕňajú každý pracovný deň. Objemy obchodovania s opciami na S&P 500 sa prudko zvýšili (Ukážka A, Graf 1) – dosiahli historické maximum, pričom opcie 0DTE predstavujú viac ako 50 % celkových objemov opcií na tento index. V očakávaní podobného záujmu investorov o obchodovanie s opciami 0DTE na akciovom trhu eurozóny rozšírila 28. augusta 2023 burza EUREX ponuku týždenných opcií na EURO STOXX 50 aj na každý pracovný deň.

Ukážka A

Obchodná aktivita a pákový efekt na trhu akciových opcií v eurozóne sa zvýšili po tom, čo EUREX rozšíril ponuku opcií na EURO STOXX 50 na každý pracovný deň

Graf 1: Priemerné denné objemy obchodovania s opciami na akciové indexy a akciové opcie 0DTE

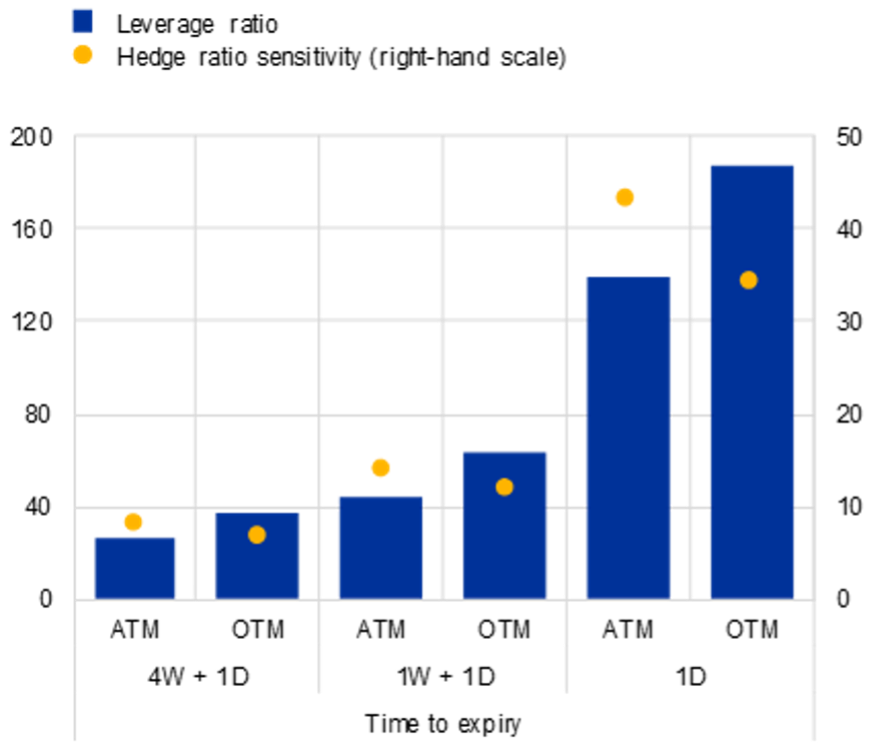

Graf 2: Pomery finančnej páky a citlivosti hedžovacích pomerov v kúpnych opciách na EURO STOXX 50 podľa času do exspirácie

Zdroj: Bloomberg Finance L.P., Cboe Global Markets a výpočty ECB

Poznámky: Graf 1: posledné pozorovania sa týkajú 26. októbra 2023. „Kompletná ponuka 0DT“ označuje dátum, od ktorého sa začínajú opcie v každý pracovný deň vypršať. Údaje o podiele 0DTE na objeme opcií na S&P 500 obchodovaných v roku 2023 ukazujú podiel od začiatku roka ku koncu augusta.* Graf 2: opčný pákový pomer (t. j. opčný parameter lambda, resp. to, aký veľký pákový efekt využívajú účastníci trhu pri týchto obchodoch) sa počíta ako hodnota delta ekvivalentu pozície (t. j. efektívnej expozície v podkladovom indexe) nad cenou opcie. Citlivosť hedge ratio (t. j. parameter gama opcie) sa vypočíta ako citlivosť parametra delta opcie (t. j. o koľko sa zmení cena opcie pri zmene podkladového akciového indexu) na úroveň podkladového indexu. Vyššia hodnota gama znamená vyššiu volatilitu cien opcií. At-the-money (ATM) a out-of-the-money (OTM) opcie predstavujú opcie, ktoré sú najbližšie k 50 %, resp. 25 % delta*). Pozri Volatility Insights: Evaluating the Market Impact of SPX 0DTE Options.

Výhody 0DTE

Obchodovanie s opciami 0DTE je pre účastníkov trhu nákladovo efektívnejšie. Širší rozsah expirácií poskytuje účastníkom trhu väčšiu flexibilitu, napríklad ak sa chcú zabezpečiť proti okamžitému vplyvu konkrétneho zverejnenia makroekonomických údajov alebo politického rozhodnutia na trh alebo naň špekulovať. Keďže načasovanie takýchto udalostí je známe vopred, investori môžu otvoriť svoje pozície v ten istý deň, pričom za príslušné opcie 0DTE zaplatia menej na prémiách, ako by inak zaplatili za kontrakty s dlhším termínom. Táto vlastnosť ich robí obzvlášť atraktívnymi v obdobiach zvýšenej ekonomickej neistoty.

Riziká 0DTE

Niektoré vlastnosti opcií 0DTE však môžu zvyšovať procyklickosť na akciovom trhu. Menšie prémie vyplácané za opcie s kratším časom do exspirácie znamenajú, že efektívna páka obsiahnutá v týchto kontraktoch je oveľa vyššia (Ukážka A, Graf 2). To môže zväčšiť ich vplyv na podkladový akciový trh vzhľadom na spôsob, akým predajcovia opcií riadia expozície. Niektorí obchodníci zabezpečujú svoju pozíciu až po prekročení určitej hranice straty. Iní, ako napríklad tvorcovia trhu (zvyčajne veľké banky alebo investičné spoločnosti), majú tendenciu svoje krátke pozície rýchlo zaisťovať, a to buď nákupom iných opcií, alebo obchodovaním s podkladovými cennými papiermi, v závislosti od situácie na trhu. Keďže efektívna expozícia vyplývajúca z opcií je citlivá na zmeny v podkladovom indexe, množstvo cenných papierov, ktoré sa musí kúpiť alebo predať (pomer zabezpečenia sa určuje delta opcie), sa počas trvania kontraktu tiež mení. Citlivosť na zmeny je oveľa vyššia v prípade opcií mimo ceny s kratším časom do vypršania platnosti (Ukážka A, Graf 2). To znamená, že predajcovia takýchto opcií 0DTE môžu potrebovať obchodovať s podkladovými cennými papiermi veľmi dynamicky a v súlade s krátkodobým trendom. Inými slovami, potrebujú čoraz viac nakupovať, keď ceny rastú, a čoraz viac predávať, keď ceny klesajú. V dôsledku toho môžu tieto transakcie podnecovať krátkodobé pohyby cien a zosilňovať špirálu vnútrodennej volatility.

Poziciovanie investorov

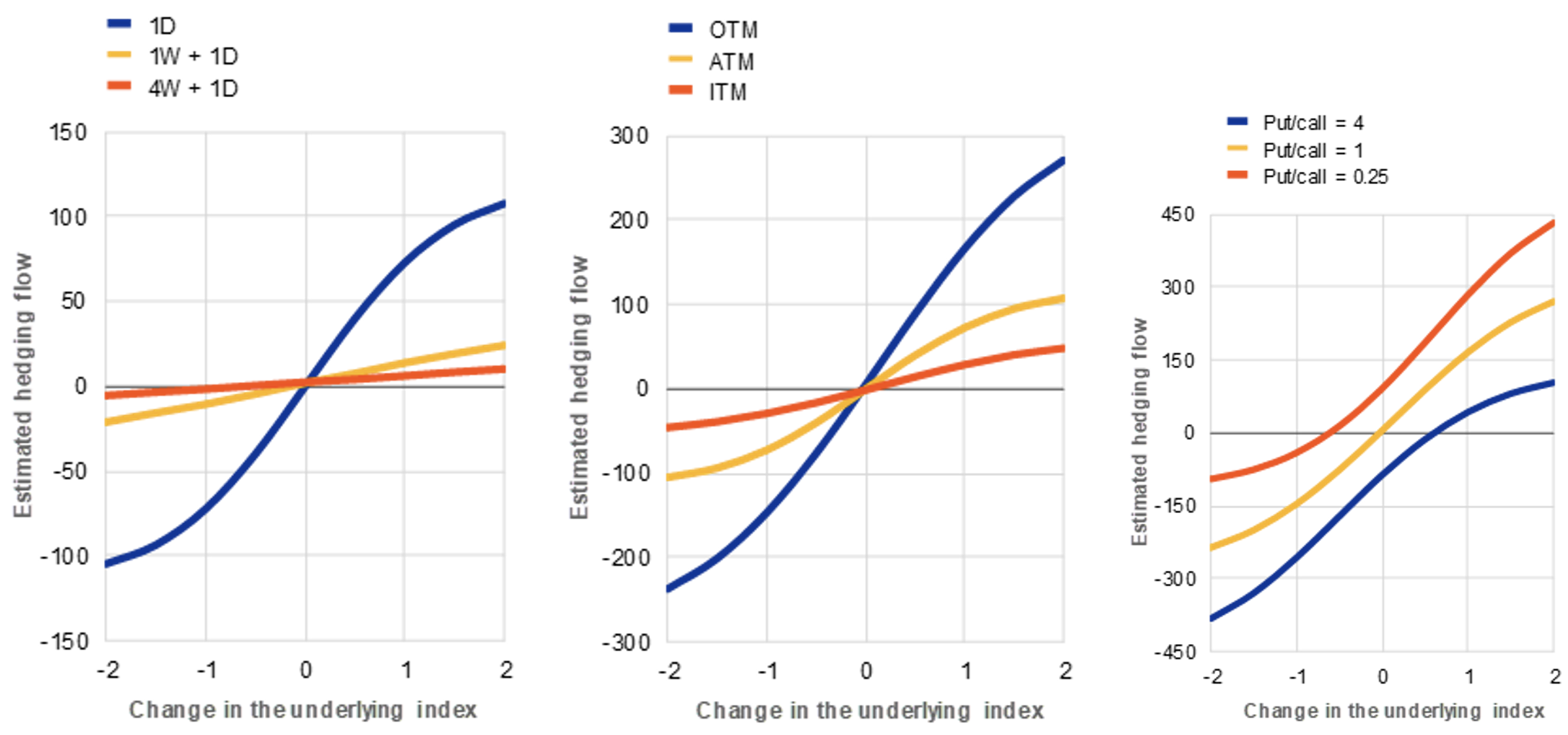

Potenciál opcií 0DTE ovplyvniť podkladový akciový trh závisí do veľkej miery od pozície investorov. Predajcovia opcií zabezpečujú svoje pozície na úrovni portfólia a zabezpečovacie transakcie jednotlivých účastníkov trhu sa môžu navzájom kompenzovať. To znamená, že celkový vplyv týchto obchodov na trh závisí od aktuálnej štruktúry opčných expozícií. Ak investori otvárajú podobné pozície v kúpnych a predajných opciách v porovnateľnej miere, počiatočný vplyv na podkladový index môže byť zanedbateľný. Napriek tomu však zabezpečovacie obchody môžu ovplyvniť krátkodobý vývoj cien počas trvania týchto kontraktov. Tento vplyv je väčší, ak účastníci trhu využívajú vyššiu finančnú páku výberom opcií s kratšou splatnosťou (Ukážka B, Graf 1) a opcií mimo peňazí (Ukážka B, Graf 2). Na druhej strane, ak sa pozícia na trhu stane jednostrannejšou – čo znamená, že účastníci investujú viac do predajných (kúpnych) opcií – aj okamžitý vplyv na trh sa môže stať podstatným (Ukážka B, Graf 3) a potenciál ďalšieho vplyvu v súlade s krátkodobým vývojom cien sa vychýli smerom nadol (nahor).

Špirála volatility

Nahromadenie expozícií v opciách 0DTE by mohlo podnietiť neusporiadané pohyby na trhu. Väčšia citlivosť opcií s kratšou dobou splatnosti na zmeny ceny podkladového indexu by mohla predstavovať štrukturálnu zraniteľnosť. Potenciálny vplyv opcií 0DTE rastie s veľkosťou expozícií v týchto nástrojoch v pomere k veľkosti podkladového akciového trhu. Takýto vplyv by mohol zostať tlmený, kým nenastane veľký, náhly výkyv v nálade investorov, keď sa trhy zvyčajne stávajú jednostrannými. Predajcovia opcií by potom mohli byť nútení rýchlo obchodovať s podkladovými cennými papiermi v súlade s krátkodobým cenovým trendom. K nepriaznivej špirále volatility by mohlo prispieť aj očakávané zhoršenie podmienok likvidity na trhu. Okrem toho by niektorí účastníci trhu – napríklad drobní investori – mohli túto zraniteľnosť využiť tým, že by spustili alebo priživili prudký nárast volatility prostredníctvom opcií 0DTE s najvyššou efektívnou pákou. Hoci počet takýchto investorov v tomto segmente trhu zostáva relatívne malý, ich podiel rýchlo rastie.

Ukážka B

Potenciálny vplyv opcií na trh podkladových akcií závisí od rôznych faktorov

Graf 3: Štylizovaná simulácia zabezpečovacích tokov z investície 1 milión eur do opcií EURO STOXX 50 podľa času do vypršania platnosti

Graf 4: Štylizovaná simulácia zabezpečovacích tokov z investície vo výške 1 milión EUR do opcií EURO STOXX 50 s jedným dňom do uplynutia platnosti, podľa kreditu

Graf 5: Štylizovaná simulácia zabezpečovacích tokov z investície vo výške 1 milióna EUR do opcií EURO STOXX 50 s jedným dňom do uplynutia platnosti, podľa pomeru predaj/výkup

Zdroj: Bloomberg Finance L.P. a výpočty ECB

Poznámky: Out-of-the-money (OTM), at-the-money (ATM) a in-the-money (ITM) opcie predstavujú opcie, ktoré sú najbližšie k delte 75 %, 50 % a 25 %. „Odhadovaný tok hedgingu“ zobrazuje hodnoty podkladových cenných papierov, ktoré musia predajcovia opcií zobchodovať, aby sa delta-hedge expozície opcie vyrovnali. Ostatné parametre a charakteristiky opcií (napr. implikovaná volatilita) sa v analýze považujú za konštantné. Graf 1: predpokladaná výška investície v scenári je rozdelená rovnomerne medzi predajné a kúpne ATM opcie. Graf 2: predpokladaná výška investície v scenári je rozdelená rovnomerne medzi predajné a kúpne opcie s jedným dňom do exspirácie. Graf 3: výška investície predpokladaná v scenári je rozdelená medzi predajné a kúpne OTM opcie s jedným dňom do uplynutia platnosti v súlade s uvedeným pomerom predajných a kúpnych opcií.

Riziká pre eurozónu vyplývajúce z opcií 0DTE vyplývajú aj z vysokej miery integrácie so svetovými akciovými trhmi. Hoci sa ešte ukáže, či záujem o obchodovanie s opciami EURO STOXX 50 v deň ich exspirácie bude naďalej stabilne rásť, akciový trh eurozóny by mohol zažiť neriadenú korekciu, ak by sa v USA naplnili riziká spojené s opciami 0DTE. Korelácia medzi oboma trhmi má počas stresových udalostí tendenciu rásť, takže by sa mohli očakávať nepriaznivé vedľajšie účinky aj v EÚ. Okrem toho by sa rýchle zhoršenie nálady na trhu v zahraničí mohlo vzájomne ovplyvniť so zraniteľnosťou na trhu opcií EURO STOXX 50. Ďalšie monitorovanie modelov obchodovania s opciami 0DTE v celosvetovom meradle je preto opodstatnené.

Pred rokom 2022 platnosť kontraktov končila v pondelok, stredu a piatok. Utorkové a štvrtkové exspirácie boli pridané 18. apríla a 11. mája 2022.

Viac informácií o potenciálnej úlohe retailových investorov pri vyvolávaní nútených obchodov s akciami (napr. short squeeze) nájdete napríklad v Anand, A. a Pathak, J., The role of Reddit in the GameStop short squeeze, Economics Letters, Vol. 211, February 2022, a Vasileiou, E., Does the short squeeze lead to market abnormality and antileverage effect? Evidence from the Gamestop case, rovnako Rýchlo rastúci záujem o obchodovanie retailových investorov na trhu s opciami 0DTE: Je to skryté riziko?, Global Financial Stability Report, Medzinárodný menový fond, apríl 2023.

Riadenie rizika a ochranu kapitálu nebola nikdy dôležitejšia ako dnes. Ak Vás zaujíma, ako Vás môžu aktívne riadené stratégie ochrániť pred nepriaznivým vývojom, neváhajte nás kontaktovať.

Autor: Martin Pitoňák, CEO Stonebridge Capital