Systémové riziko v opciách 0DTE

Dňa 12. októbra 1987, týždeň pred Čiernym pondelkom, denník Wall Street Journal varoval pred možnou nestabilitou trhu. Názov článku: Využívanie poistenia portfólia „by mohlo prerásť do ohromujúceho prepadu akcií“.

Čoraz viac znepokojuje profesionálnych investorov alebo manažérov hedžových fondov, že obchodný nástroj podobný poisteniu portfólia môže spôsobiť ohromujúcu nestabilitu trhu.

Ako sme si vysvetlili (0DTE) sú predajné a kúpne opcie (call alebo put) na jednotlivé akcie a indexy, ktoré exspirujú do 24 hodín. Opcie 0DTE sa na prvý pohľad môžu zdať ako špekulatívne stávky, ktoré žijú iba raz (YOLO). Keď si však človek uvedomí, ako makléri zabezpečujú opcie, pochopí potom potenciál značnej nestability jednotlivých akcií a trhu.

Predtým, ako sa začneme zaoberať detailmi, určite stojí za to stručne diskutovať o úlohe poistenia portfólia v Čiernom pondelku 1987.

Portfóliové poistenie v roku 1987

Jednou z mojich prvých reakcií, keď si naštudoval problematiku a videl popularitu obchodov 0DTE, bola spomienka na Čierny pondelok (-22,6 % prepad indexu Dow Jones 19. októbra 1987 a Flash Crash zo 6. mája 2010. Príčin týchto krachov bolo niekoľko, ale keďže flash crash z roku 2010 nesúvisel s opciami, pozrieme sa na čierny pondelok 1987. Faktorom, ktorý tento pokles výrazne umocnil, bolo poistenie portfólia.

V tom čase inštitucionálni investori kupovali od maklérov (tvorcov trhu) na Wall Street poistenie portfólia, aby sa chránili pred stratami. Počas poklesu trhu počítačové algoritmy maklérov automaticky predávali futures kontrakty na S&P 500 nakrátko. Keď sa trh ďalej prepadával, algoritmy predávali ďalšie kontrakty.

Keďže programy predávali, tlačili trhy nižšie, čo si vyžiadalo ďalšie predaje súvisiace s poistením portfólia. Predaj plodil predaj a korekcia sa zmenila na lavínu paniky.

Nasledujúci citát je z článku Wall Street Journal, ktorý opisuje tento krach.

„Stratégia sa nevydarila pravdepodobne preto, že príliš veľa inštitúcií robilo to isté viac-menej v rovnakom čase. Tie uvrhli ceny akcií do voľného pádu a individuálnych investorov hodili priamo pod autobus.“

Obrázok 1: Ústrižok z novín z októbra 1987

Možnosti 0DTE

Popularita možností 0DTE prudko stúpa. Ako ukazuje graf nižšie, drvivú väčšinu z toho predstavujú opcie na akcie.

Graf 1: Celkový objem opcií podľa triedy aktív (akcie, futrues a mimo akcií opcie na opcie, na FX, atď.)

Total U.S. Options Volume

Zdroj: Cboe Global Markets

Individuálni a inštitucionálni investori využívajú opcie, ktoré majú veľmi krátky čas do vypršania platnosti, na špekulatívne a hedžingové účely. Je tiež pravdepodobné, že investori môžu používať opcie 0DTE na manipuláciu trhov. Bez ohľadu na príčiny sú opcie 0DTE podobné poisteniu portfólia; môžu výrazne zintenzívniť pohyby na trhu.

Zopakujme citát z WSJ: „Stratégia sa nevydarila pravdepodobne preto, že príliš veľa inštitúcií robilo to isté viac-menej v rovnakom čase.“

Znie vám to povedome?

Ako manipulácia vytvára nestabilitu

Aby sme si uvedomili riziko opcií 0DTE, prejdime si hypotetický príklad s použitím akcií spoločnosti Tesla. V tomto prípade sú použité údaje z ranného popoludnia 25. januára 2023. Po zatvorení burzy v ten deň spoločnosť Tesla oznámila svoje štvrťročné zisky.

Hypotetický hedžový fond ABC vlastní 100 000 akcií spoločnosti Tesla (TSLA). TSLA sa obchodovala za 144 USD, čo znamená, že fond ABC mal v TSLA investíciu vo výške 14 400 000 USD. Keďže sa čoskoro očakávajú zisky, fond ABC chcel získať lacné opcie, ktoré by zvýšili jej výnosy, ak by boli zisky lepšie, ako sa očakávalo.

Jedným zo spôsobov boli opcie 0DTE. Na tento účel mohli kúpiť call opcie s realizačnou hodnotou 160 USD, ktorých platnosť vypršala o deň. V tom čase bola cena za call 0DTE 1,36 USD. Každá kúpna opcia kontroluje 100 akcií. Nákup 1 000 call opcií im dával právo kúpiť 100 000 akcií za 160 USD. Opcie stáli 136 000 USD alebo približne 1 % jej investície do spoločnosti Tesla. Ak by sa akcie TSLA prepadli v zisku, na opciách by stratil 1 %. Ak by akcie vzrástli, pravdepodobne by opcie predal a ľahko by zdvojnásobil alebo strojnásobil svoju investíciu 0DTE. Čo je však dôležitejšie, v prípade rastu akcií by si call-kupóny mohli vynútiť podstatne väčší nákup.

Zabezpečenie delty plodí zabezpečenie delty

Ako sa často stáva, fond ABC nepriamo nakupuje call kontrakty od dílera na Wall Street. Díleri prevádzkujú riadené knihy svojich transakcií, čo znamená, že majú obmedzenú toleranciu k prijímaniu rizika. Preto často zabezpečujú svoje riziká. V tomto prípade je rizikom dílera nárast ceny Tesly.

Díleri používajú metódu nazývanú delta hedging. Delta opcia odhaduje, o koľko sa môže zmeniť jej hodnota pri zvýšení alebo znížení podkladového cenného papiera o 1 USD. V čase obchodu bola delta 0,15. Za každý 1 USD, o ktorý vzrástli akcie TSLA, by sa opcie zvýšili o 15 centov. Delta sa zvyšuje smerom k 1,0, keď sa cena blíži k realizačnej cene, a klesá smerom k nule, keď cena klesá.

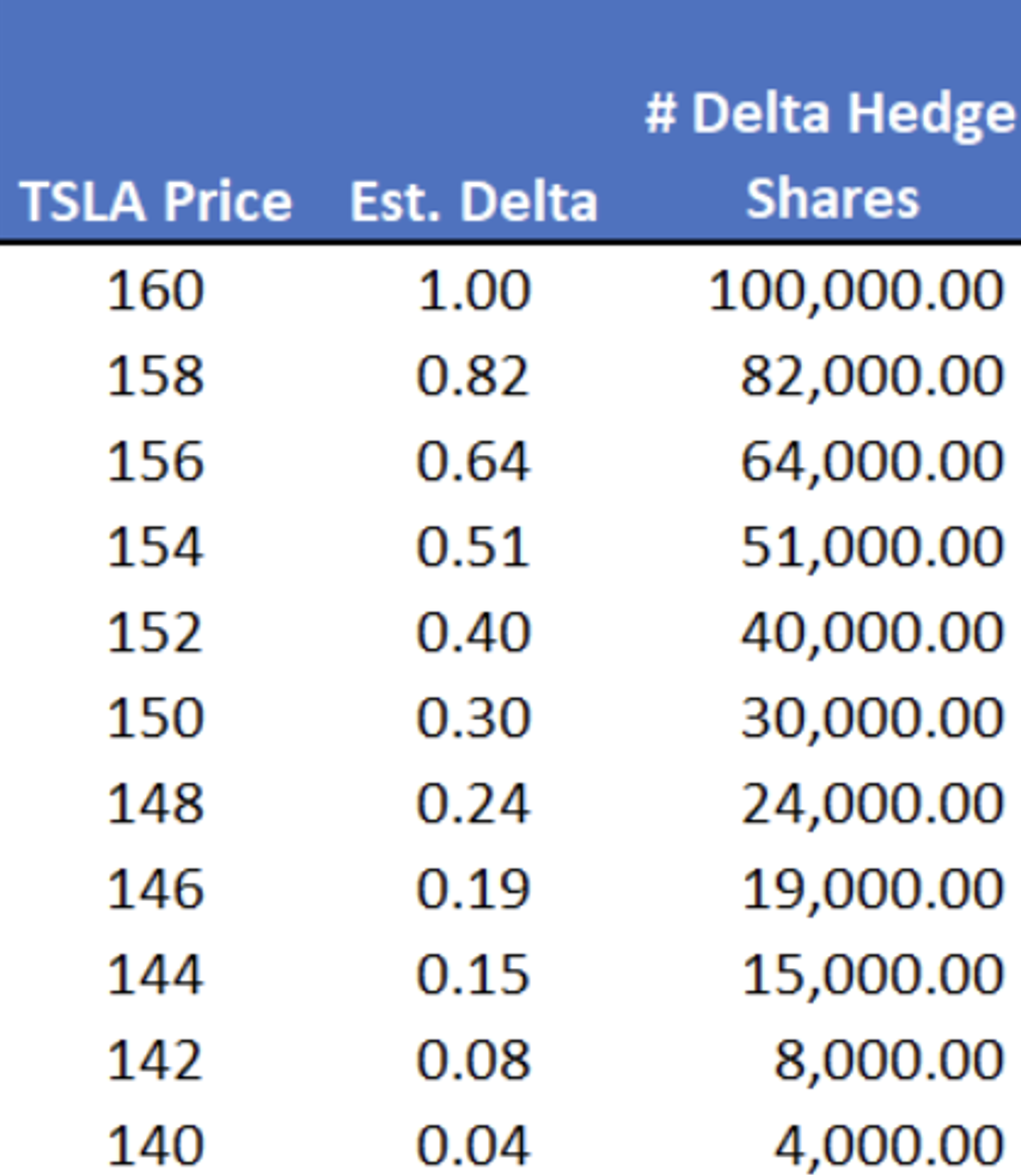

Obchodník by mohol v našom scenári spočiatku delta-hedge call nakúpiť 15 000 akcií (,15*100 000). Keď cena stúpa alebo klesá, počet akcií, ktoré vlastní, sa bude meniť podľa delty. Nasledujúca tabuľka približuje deltu pre akcie Tesla v daný deň pre rôzne ceny.

Tabuľka 1: Delta hedge call opcií Tesla

Ak by mal hedžový fond pravdu a Tesla by mala vynikajúce zisky, akcie by poskočili a prinútili by predajcu kúpiť viac Tesly. Čím viac stúpa, tým viac akcií musí kúpiť. Keďže tento a ďalší díleri zvyšovali svoje hedžingy, tlak na nákup akcií Tesla by sa zvyšoval a tlačil by deltu vyššie. Čo sa u akcií (nielen Tesly) stávalo.

Poznámka: Keď sme vypočítali príklad TSLA 0DTE, Tesla uzavrela deň na úrovni 144,43 minúty pred tým, ako spoločnosť oznámila svoje výsledky za 4. štvrťrok. Nasledujúci deň jej akcie vystrelili o 10 % vyššie pri najväčšom objeme za posledných šesť mesiacov. 0DTE určite pomohol akcionárom TSLA.

Nákup plodí nákup

Opcie na trhu

Príklad Tesla 0DTE sa týka pohybu jednej akcie. Hoci cena Tesly môže byť volatilnejšia, ako by bola bez opcií 0DTE, jej vplyv na široký trh je obmedzený.

Väčšie obavy vzbudzujú investori, ktorí nakupujú 0DTE call a puts na S&P 500 a iné indexy. Takéto opcie sa často nakupujú v predstihu pred udalosťami, ktoré môžu potenciálne ovplyvniť trh. V poslednom čase vyvolali značné toky od obchodníkov s 0DTE správy o CPI, zasadaniach FED-u a zamestnanosti.

Predpokladajme, že objem 0DTE je dostatočne veľký a kupujúci opcií vsádzajú na rovnaký smer pohybu trhu. V takomto prípade sa prostredie stáva zrelým na výraznú nestabilitu trhu, ak sú obchodníci nútení agresívne zabezpečovať delta. Ak sa takejto udalosti pridá na sile, investori sa stanú iracionálnymi, keď trhy prudko klesnú. Výrazný pohyb smerom nadol by mohol vyvolať u ostatných investorov panický predaj. Predaj by mohol plodiť predaj a niekoľkopercentná strata by sa mohla rýchlo zmeniť na výrazný pokles.

Zhrnutie

Pri každej opcii je na druhej strane obchodu banka alebo díler. Protokoly o riadení rizika nútia dílerov kúpiť alebo predať až 100 akcií akcie alebo indexu pre každú opciu. Na to, aby hedžový fond manipuloval s cenami akcií alebo indexov, a teda vytváral nestabilitu na trhu, stačí relatívne málo peňazí.

Strach môže plodiť strach

Vychádzajúc z logiky a zdravého rozumu spájame rozsiahle odborné znalosti v oblasti obchodovania a investovania s ekonomickými názormi, ktoré investorom prinášajú pragmatické a akcieschopné myšlienkové vedenie. Aktívne makro investovanie bude dominovať tejto dekáde. Práve strach z neočakávaných, nepredvídaných a „náhodných“ udalostí je zdrojom chýb a strát, pričom je ide najziskovejšie príležitosti vôbec. Svet „známych neznámych“ a „neznámych neznámych“ nám nie je cudzie. Multistrategické hedgingové stratégie prinášajú systematické riadenie rizík a analyzujú takmer všetky scenáre možného vývoja údalostí.

Riadenie rizika a ochranu kapitálu nebola nikdy dôležitejšia ako dnes. Ak Vás zaujíma, ako Vás môžu aktívne riadené stratégie ochrániť pred nepriaznivým vývojom, neváhajte nás kontaktovať.

Autor: Martin Pitoňák, CEO Stonebridge Capital