Neexistuje azda magickejšie a používanejšie slovo vo finančnom svete ako je diverzifikácia. Zázračné slovo používané ako mantra, ktoré má vysvetliť klientovi alebo investorovi „sofistikovanú“ stratégiu alebo ho ubezpečiť o bezpečnosti danej investície. Diverzifikácia má ale jednu nevýhodu:

Znižovanie výnosov

Za posledné desaťročie takmer každá diverzifikácia investičného portfólia mimo amerických akcií (okrem, povedzme investovania do bitcoinu a ničoho iného) znamenala slabšiu výkonnosť ako index S&P 500. Stručne povedané, americké akcie v súhrne len ťažko hľadali premožiteľa.

Mať efektívne diverzifikované portfólio znamená držať v každom okamihu nejaké aktívum, ktoré má slabšiu výkonnosť ako ostatné. Táto nedostatočná výkonnosť časti portfólia je potom do očí bijúca, keď sa niektorá zložka portfólia „odtrhne“, ako to v posledných rokoch urobili americké akcie, alebo ako to v poslednom období urobili technologické akcie a Magnificent 7. Taká je jednoducho realita.

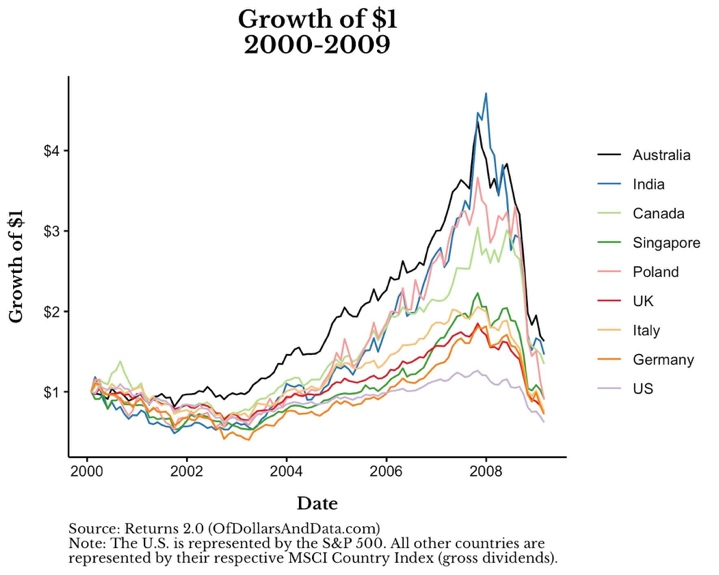

Rozhodujúce je, že nikto vopred nevie, ktoré aktíva budú víťazmi a ktoré (v porovnaní s ostatnými) budú porazenými. Napríklad v desaťročí pred nástupom veľkej finančnej krízy zažívali americké akcie jedno zo svojich najslabších období, ak porovnáme ich výkonnosť s akciovými trhmi inde vo svete.

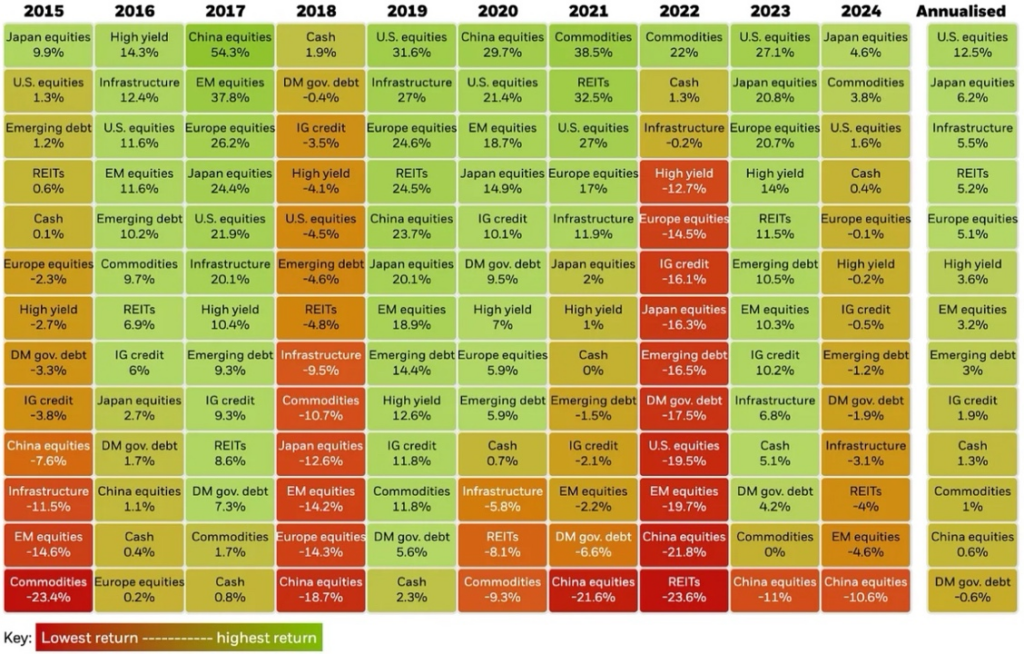

V nasledujúcej tabuľke je uvedená volatilita výkonnosti jednotlivých tried aktív od roku 2015. Hoci americké akcie sú vo všeobecnosti s veľkým náskokom na čele pomyselného rebríčka, za posledné desaťročie zažili okrem rokov výrazných ziskov aj roky výrazných poklesov.

A práve v tomto svetle sa ukazuje najväčšia sila diverzifikácie. Úlohou nie je maximalizovať výnosy v každom okamihu, ale zabezpečiť solídnu dlhodobú výkonnosť a zároveň zásadne obmedziť krátkodobé výkyvy trhovej hodnoty portfólia.

Ukážka 1: Volatilita výkonnosti jednotlivých tried aktív od roku 2015

Z pohľadu bezpečnosti teda nie je vhodné “mať všetky vajíčka v jednom košíku“. Toto obzvlášť platí pri investovaní a netreba na to nikdy zabúdať. Ak chce byť investor úspešný dlhodobo a opakovane, tak jednoducho musí vedieť ako a kedy správne rozložiť svoje finančné prostriedky. Ideálne na rôzne triedy aktív s rôznou koreláciou. Čo je to korelácia pri investovaní?

Korelácia

Korelácia ukazuje ako sú navzájom závislé rôzne finančné aktíva (napríklad akcie, dlhopisy, komodity, nehnuteľnosti, atď.) a taktiež vyjadruje, či sa tieto aktíva pohybujú spoločne (sú teda kladne korelované), alebo sa pohybujú opačne (sú teda negatívne korelované), alebo nemajú žiadny vzťah (sú nekorelované).

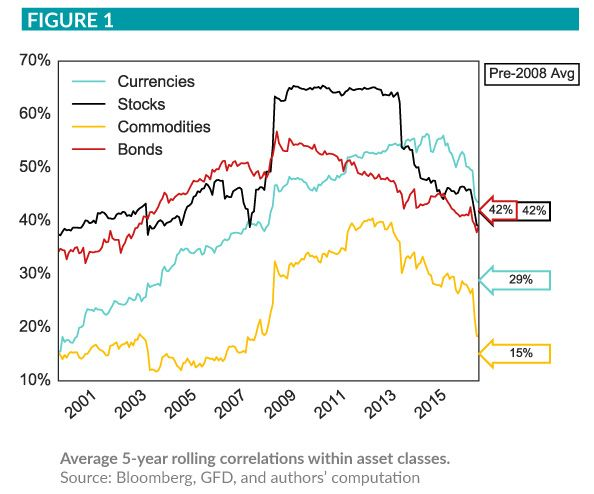

Často môžete počúvať, že dlhopisy zabezpečujú portfólio proti výkyvom akciového trhu. Počúvate o populárnych portfóliách 60% akcie a 40% dlhopisy ako budú tlmiť výkyvy a prepady v časoch krízy. História ale i súčasnosť nám však ukazujú, že to platí len niekedy. Kým po roku 2000 skutočne túto funkciu viac alebo menej plnili, teraz je situácia taká, že akcie a dlhopisy sa hýbu relatívne spoločne, z čoho vyplýva, že majú kladnú koreláciu.

Ako sme uviedli v článku Portfólio 60/40, na 200 ročnom porovnaní vzťahu medzi akciami a dlhopismi, je vidieť, že korelácia medzi akciami a dlhopismi je v skutočnosti často pozitívna a to najmä v období, keď je jadrová inflácia vyššia ako 3%, volatilná a nepredvídateľná.

Dlhopisy fungovali ako „dobré zabezpečenie“ v trhovej situácii nízkych úrokových sadzieb, ktoré sa skončilo v roku 2021 najagresívnejším zvyšovaním sadzieb za posledných 40 rokov. Napokon ako portfólio 60/40 dokáže diverzifikovať sme sa mohli presvedčiť v roku 2022, ktorý bol pre mnohých budíčkom.

Dávanie vajec do rôznych košíkov“ aj tak neprestalo dávať zmysel.

Rozdiel je v tom akým spôsobom, pretože diverzifikácia a diverzifikácia je veľký rozdiel. A ten si uvedomuje len málokto. Pre HNWI (High Net Worth Individuals) je najlepšie diverzifikovať naprieč rôznymi triedami aktív a nebyť len exponovaný voči jednej / dvom investičným aktívam. V dobrom portfóliu by teda nemali chýbať nehnuteľnosti, alternatívne investície, prípadne komodity. Skutočná diverzifikácia znamená negatívnu koreláciu.

Pod pojmom diverzifikácia sa zamieňajú jej 3 podoby:

1.) Diverzifikácia medzi triedami aktív ako sú akcie, dlhopisy, komodity, meny, atď a ich vzájomná kombinácia. Problém je v tom, že niekedy znižujú riziko, niekedy nie. Kolísavosť portfólia je zvyčajne nižšia, ale s ním je nižší aj výnos. A tu nastáva otázka či je pomer rizika a výnosu nastavený správne. Korelácie medzi nimi sa často menia a nezriedka sa hýbu rovnakým (kladným) smerom. Nie je to tak dávno (2022), keď klesali akcie aj dlhopisy a to takmer o -20%! Korelácia je takmer vždy kladná a to znamená nesprávne riedenie rizík.

Napríklad ako sme už niekoľko krát spomínali, v našom výskume sme zistili, že 200-ročná korelácia medzi akciami a dlhopismi je kladná častejšie akoby ste si mohli myslieť, zvlášť keď sa inflácia pohybuje nad 3%, čo je obdobie, ktoré máme dnes. Investori si zvykli, že vzťah, ktorý fungoval medzi akciami a dlhopismi posledných 40 rokov tu bude stále alebo navždy. Obdobie ktoré sme tu mali od roku 1980 do roku 2020 sa skončilo a my sa nachádzame v novom makrorežime, ktorý si uvedomuje len veľmi málo investorov. Viac na túto tému doporučujem naše články a analýzy v sekcii Insider.

Ukážka 2: Fungujú ešte dlhopisy ako zaistenie voči prípadným prepadom akciových trhov?

Len v prípade nízkej inflácie.

2.) Diverzifikácia v rámci triedy aktív ako napríklad medzi jednotlivými akciami v indexe. Takýto druh diverzifikácie funguje iba v prípade, keď nepríde pokles alebo prepad. Pri poklese rastú kladné korelácie medzi akciami. Efekt diverzifikácie sa vtedy výrazne znižuje a v čase veľkej neistoty vôbec nechráni portfólio. Korelácie sa dynamicky výrazne menia v čase, čo znamená zlé riadenie rizika.

3.) Diverzifikácia aktíva cez jeho deriváty. Deriváty sa hýbu opačným smerom ako podkladové aktívum, napríklad opcie. Výhodou je, že čím viac aktívum poklesne, tým viac ochrany získate. Druhou výhodou je, že deriváty zvyšujú výnos a vždy znižujú riziko. Korelácie sú vždy negatívne, čo znamená dobre riadené riziko.

4.) Diverzifikácia cez nekorelované stratégie. Napríklad multistratégia je kombinácia viacerých investičných štýlov a nekorelovaných investičných stratégii, ktoré sú poháňané inými investičnými podmienkami aby fungovali za každých okolností aj v čase, keď iné stratégie zlyhávajú. Multistrategický prístup a nekorelované stratégie prinášajú negatívnu koreláciu, zvyšujú výnosy a vždy znižujú riziko. Navyše multistratégia sa môže popýšiť nízkou volatilitou a teda nízkou rizikovosťou, čo znamená dobre riadenie rizík. Diverzifikácia do nekorelovaných aktív znižuje volatilitu portfólia.

„Skutočná diverzifikácia znamená negatívnu koreláciu.“

Ukážka 3: Korelácia mien, akcií, komodít a dlhopisov

Ukážka 4: Porovnanie rastu krajín z rôznych kútov sveta poukazuje na koreláciu

a vyššiu previazanosť ekonomík ako by sa mohlo na prvý pohľad zdať

Z vyššie uvedeného vyplýva, že iba body 3.) a 4.) aktívne riadia riziko investícií, rovnako zvyšujú výnos a zároveň znižujú riziko. Preto majte na pamäti, že je rozdiel medzi diverzifikáciou a diverzifikáciou.

Autor: Martin Pitoňák, CEO Stonebridge Capital