Ak si pamätáte ešte GF (Veľkú finančnú krízu 2008), Európsku dlhovú krízu v roku 2011 alebo veľké poklesy počas COVID-19 (2020 marec), tak ste možno zachytili výraz CDS alebo swapy úverového zlyhania. Keďže sa nejedná o štandardný finančný nástroj, ako napríklad akcie alebo dlhopisy, rozhodol som sa Vám priblížiť tento zaujímavý derivát.

Skôr, ako si ho definujeme, je dôležité podotknúť, že ide o cenný papier emitovaný tak povediac takmer na mieru a je určený predovšetkým pre finančné inštitúcie ako sú hedžové fondy a bežní investori s nimi nemôžu prísť do kontaktu a to z viacerých dôvodov, ktoré si postupne vysvetlíme v sérii článkov na túto tému.

Definícia

CDS je najpoužívanejším typom kreditného derivátu. Vo svojich najzákladnejších podmienkach je CDS podobný poistnej zmluve a poskytuje kupujúcemu ochranu pred špecifickými trhovými rizikami. Investori si najčastejšie kupujú swapy úverového zlyhania na ochranu pred zlyhaním.

V CDS jedna strana „predáva“ riziko a protistrana toto riziko „kupuje“. „Predajca“ úverového rizika – ktorý má tiež tendenciu vlastniť podkladové úverové aktívum – platí rizikovému „kupujúcemu“ pravidelný poplatok. Na oplátku sa rizikový „kupujúci“ zaväzuje zaplatiť „predávajúcemu“ stanovenú sumu, ak dôjde k predmetnej úverovej udalosti. CDS sú navrhnuté tak, aby pokryli mnohé riziká, vrátane: zlyhania inštitúcie, bankrotov, zníženia úverového ratingu alebo poklesu trhu.

CDS transakcia:

Riziko „predávajúci“ = ochrana „kupujúceho“

Riziko „kupujúci“ = ochrana „predávajúci“

Strany zapojené do transakcie CDS

Minimálne 3 strany:

a/ DLŽNÍK – inštitúcia, ktorá vydala dlhový cenný papier (úver)

b/ CDS BUYER – kupujúci pohľadávok

c/ CDS SELLER – najčastejšie veľká investičná banka alebo poisťovňa, ktorá ručí za podkladový dlh medzi prvou a druhou stranou

Možnosť prepínania strán

Napríklad, ak sa predajca CDS domnieva, že dlžník pravdepodobne nesplní svoje záväzky, predajca CDS môže kúpiť svoje vlastné CDS od inej inštitúcie alebo predať zmluvu inej banke, aby kompenzoval riziká.

Vysporiadanie CDS prebieha buď hotovostným vyrovnaním alebo fyzickým vyrovnaním. Pri hotovostnom vysporiadaní sa cena stanoví dopytovaním predajcov a na vyrovnanie sa použije stredná trhová hodnota referenčného záväzku.

CDS môže byť štruktúrované buď pre prípad nedostatku istiny alebo nedostatku úrokov.

Existujú tri možnosti výpočtu výšky platby predávajúceho kupujúcemu:

a/ Pevný strop: Maximálna suma, ktorú zaplatí predajca ochrany, je pevná sadzba.

b/ Variabilný strop: Predajca ochrany kompenzuje kupujúcemu akýkoľvek výpadok úrokov a stanovený limit je Libor plus fixná mzda.

c/ Bez stropu – V tomto prípade musí predajca ochrany kompenzovať výpadok úrokov bez akéhokoľvek obmedzenia.

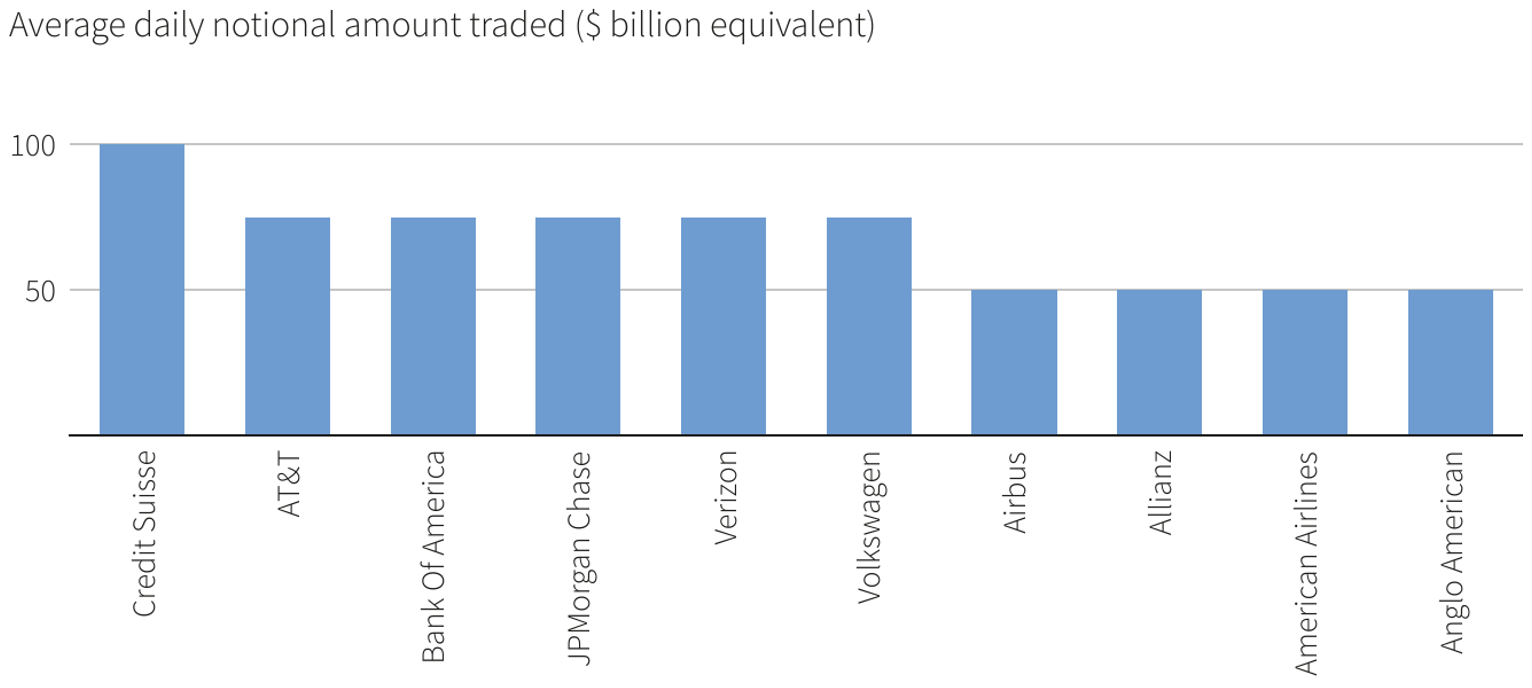

Graf č.1

Trh s CDS nie je až tak veľký.

December 2022

Zdroj: DTCC/Reuters Amanda Cooper

Väčšina týchto swapov chráni pred zlyhaním vysoko rizikové komunálne dlhopisy, štátne dlhopisy alebo podnikové, resp. korporátne dlhopisy. Investori ich používajú aj na ochranu pred úverovým rizikom cenných papierov krytých hypotékou, kolateralizovaných dlhových obligácií a podradných dlhopisov, tzv. junk bonds. Ide o vysoko rizikové dlhopisy s vysokým výnosom a zlým alebo veľmi slabým ratingom. Práve tieto CDS hrali hlavnú úlohu počas finančnej krízy, na ktorej zarobili hlavne hedžové fondy a ktoré ste mali možnosť vidieť v legendárnom filme The Big Short (2015).

Základné výhody a riziká CDS

Výhody:

- Doručenie: Kupujúci má možnosť doručiť dlhopis akejkoľvek hodnoty a získať nominálnu hodnotu.

- Emisia nových dlhopisov: Zvyšuje dopyt po poistení, čo vedie k vyššej cene ochrany.

- Schopnosť predaja nakrátko: V prípade, že sa úverová bonita emitenta zhorší, CDS spready reagujú rýchlejšie, keď sa zvýši dopyt po poistení. Aj v tomto prípade platí pravidlo ako pri opciách. Poistenie je lacné a potrebné si ho kúpiť ešte predtým, kým je dom v plameňoch.

- Repo špecialita: Dohody o spätnom odkúpení určitých dlhopisov, ktorých

výnos zvýši CDS spready ako také a dlhopisy nebudú k dispozícii.

Riziká:

- Riziko protistrany: Prémia kompenzujúca riziko zlyhania predajcu ochrany.

- Nelikvidita dlhopisov: Hoci účinok môže byť nejednoznačný, nelikvidný cenný papier sa väčšinou obchoduje s vyššími spreadmi, a preto znižuje príslušnú bázu.

- Riziko financovania: Predajca ochrany nepodstupuje riziko financovania, ako by mal pri replikácii swapu nákupom podkladového aktíva za prostriedky požičané za bezrizikovú sadzbu.

Použitie CDS

Investori si môžu kúpiť swapy úverového zlyhania z nasledujúcich dôvodov:

1.) Špekulácie

Investor môže kúpiť alebo predať swap na úverové zlyhanie subjektu v domnení, že je príliš nízka alebo príliš vysoká cena a pokúsiť sa z neho získať zisk vstupom do obchodu. Investor si tiež môže kúpiť ochranu swapmi na úverové zlyhanie, aby mohol špekulovať, že spoločnosť pravdepodobne zbankrotuje, pretože zvýšenie spreadu CDS odráža pokles úverovej bonity a naopak.

Kupujúci CDS môže tiež predať svoje riziko, ak si myslí, že by sa mohla zlepšiť bonita predávajúceho. Predajca sa považuje za obchodníka s dlhou hodnotou CDS a úveru, zatiaľ čo investor, ktorý si kúpil ochranu, je vnímaný ako krátky na CDS a úver. Väčšina investorov tvrdí, že CDS pomáha pri určovaní bonity subjektu.

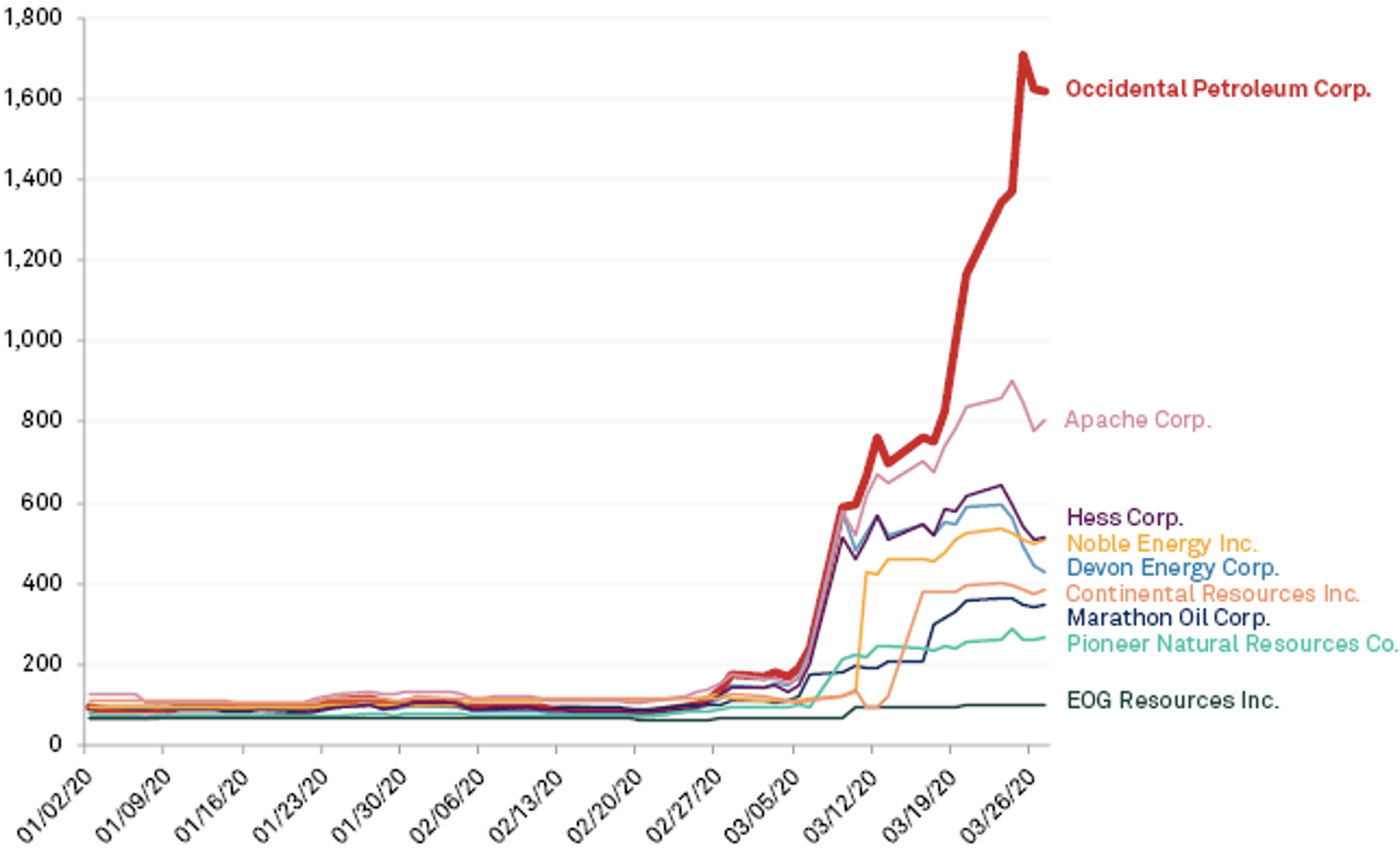

Graf č.2

CDS s energetickými spoločnosťami počas pandémie COVID-19

Zdroj: S&P Global Market Intelligence

2.) Arbitráž

Arbitráž je prax nákupu cenného papiera z jedného trhu a jeho súčasného predaja na inom trhu za relatívne vyššiu cenu, čím sa ťaží z dočasného rozdielu v cenách. Spolieha sa na skutočnosť, že spread medzi cenou akcií a swapmi na kreditné zlyhanie firmy by mal vykazovať negatívnu koreláciu. Ak sa výhľad spoločnosti zlepší, cena akcií by sa mala zvýšiť a spread CDS by sa mal znížiť. Ak sa však výhľad spoločnosti nezlepší, CDS spread by sa mal rozšíriť a cena akcií by mala klesnúť. Napríklad, keď spoločnosť zažije nepriaznivú udalosť a cena jej akcií klesne, investor by očakával zvýšenie rozpätia CDS v porovnaní s poklesom ceny akcií. Arbitráž môže nastať, keď investor využije pomalosť trhu na dosiahnutie zisku.

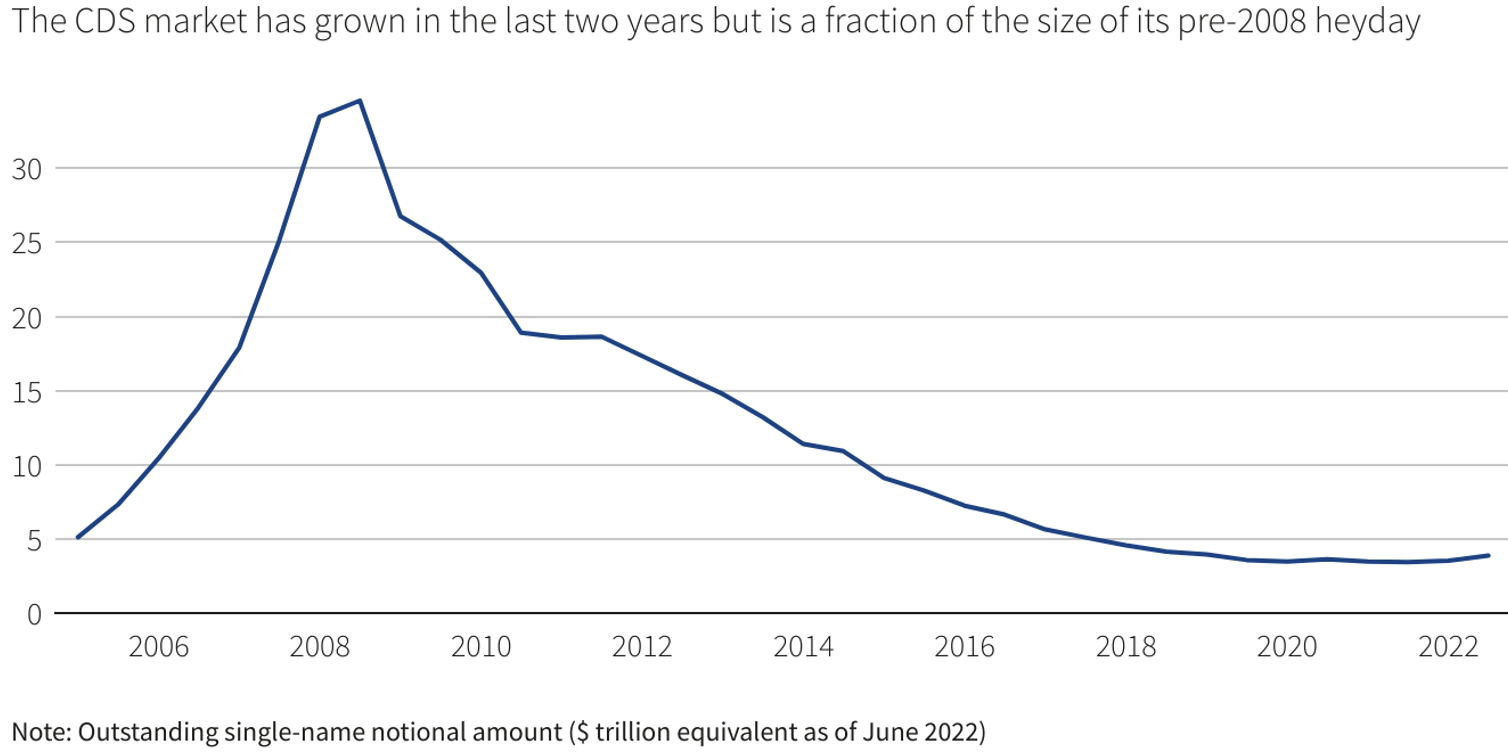

Graf č.3

Vývoj CDS. Vidíme, že so stúpajúcim rizikom a volatilitou rastie hodnota kontraktov CDS.

Zdroj: DTCC Reuters – Amanda Cooper

3.) Hedžing

Hedžing je investícia zameraná na zníženie rizika nepriaznivého pohybu cien. Banky sa môžu zabezpečiť proti riziku, t.j. že príjemca úveru nesplní svoje záväzky, tým, že uzatvorí zmluvu o CDS ako kupujúci ochrany. Ak dlžník zlyhá, výnosy zo zmluvy sa vyrovnajú s nesplateným dlhom. Ak CDS neexistuje, banka môže predať úver inej banke alebo finančnej inštitúcii.

Táto prax však môže poškodiť vzťah medzi bankou a dlžníkom, pretože ukazuje, že banka nemá voči dlžníkovi dôveru. Nákup swapu na úverové zlyhanie umožňuje banke riadiť riziko nesplácania a zároveň ponechať úver ako súčasť svojho portfólia.

Banka môže využiť hedging aj ako spôsob riadenia rizika koncentrácie. Riziko koncentrácie nastáva, keď jeden dlžník predstavuje značné percento dlžníkov banky. Ak tento jeden dlžník nespláca, bude to pre banku obrovská strata.

Banka môže riadiť riziko kúpou CDS. Uzavretie zmluvy CDS umožňuje banke dosiahnuť jej ciele v oblasti rozmanitosti bez poškodenia jej vzťahu s dlžníkom, keďže tento nie je zmluvnou stranou zmluvy o CDS. Hoci hedžing CDS je najrozšírenejší medzi bankami, iné inštitúcie, ako sú penzijné fondy, poisťovne a držitelia podnikových dlhopisov, môžu nakupovať CDS na podobné účely.

Rovnako hedžové fondy využívajú swapy úverového zlyhania ako nástroj risk manažmentu, ochranu kapitálu alebo ako formu sofistikovanej investície s jasne definovaným rizikom.