Existuje dokonalá diverzifikácia? Mnoho investorov považuje multistratégiu za dokonalý nástroj diverzifikácie.

Kľúčové body

- Multistrategické hedžové fondy, špecializovaná stratégia zpred dvoch desaťročí

- Multistrategické hedžové fondy narástli na popularite

- Ako jeden z priekopníkov multistrategického prístupu v strednej a juhovýchodnej Európe sa pozeráme na jeho výhody a potenciálne úskalia

Multistratégia sa v posledných rokoch ukázali ako jedna z najpopulárnejších stratégii nie len medzi High-Net-Worth Individual (HNWI), teda medzi súkromnými investormi, ale aj medzi family office (rodinné kancelárie).

Veľkosť multistrategických hedžových rýchlo rastie a predstavuje približne 20 percent celkových spravovaných aktív odvetvia hedžových fondov – alebo približne 872 miliárd USD, podľa údajov HFR. Veríme, že ide o trend, ktorý bude pokračovať, keďže investori kladú stále väčší dôraz na konzistentnú výkonnosť a diverzifikáciu, dve kľúčové črty multistrategických fondov. Podľa posledných prieskumov medzi investormi, je dopyt po takýchto fondoch na niekoľkoročnom maxime.

Obľúbenosť takýchto stratégií svedčí o rastúcich pochybnostiach o odolnosti tradičného vyváženého portfólia, v ktorom sa aktíva rozlievajú viac-menej rovnomerne medzi dlhopisy a akcie (Portfólio 60/40).

Tradičná diverzifikácia 60/40

Tradične sa diverzifikácia investícií do hlavných tried aktív (akcie a dlhopisy v pomere 60/40) považovala za najefektívnejší spôsob, ako sa vysporiadať s vrcholmi a pádmi finančných trhov. Napriek tomu prístup kombinovania dlhých pozícií v dlhopisoch a akciách nie je ani zďaleka bezpečný. Keď akcie a dlhopisy klesajú súčasne, téza sa rozpadáva. Stalo sa tak koncom roka 2021, ako aj tento rok, pričom výpredaj na širokom trhu bol charakterizovaný prudkým nárastom korelácií medzi aktívami.

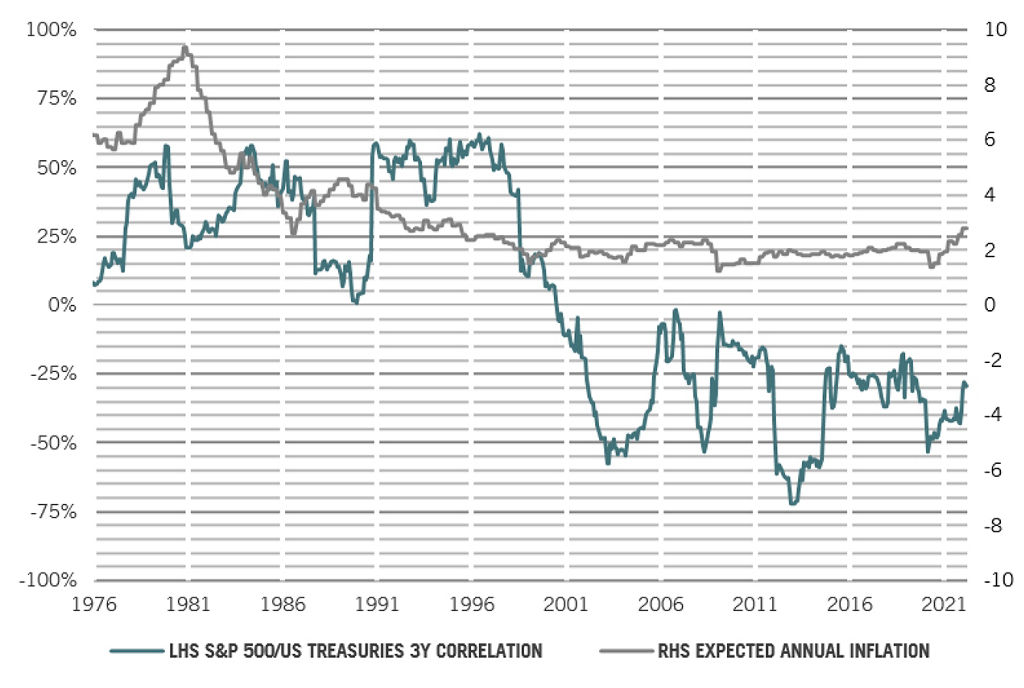

Korelácia medzi akciami a dlhopismi sa v priebehu času výrazne mení. Aj keď nejde o priamu súvislosť, inflácia by mohla byť jedným z faktorov posunu v koreláciách medzi aktívami. V dvoch dekádach pred rokom 2000 bola 3-ročná kĺzavá korelácia medzi akciovým indexom US S&P 500 a americkými štátnymi dlhopismi pozitívna, zatiaľ čo inflačné očakávania boli v priemere 4,5 percenta (pozri Ukážka 1).

Za posledných 20 rokov bola korelácia negatívna, čo sa zhodovalo s poklesom inflačných očakávaní v priemere na 2,0 %. Teraz sa inflačné očakávania opäť posúvajú nahor, a preto sa korelácie môžu v budúcnosti zmeniť na menej negatívne. Keďže sme zažili dve dekády negatívnej korelácie medzi akciami a dlhopismi, mnoho investorov si zvyklo na tento stav a myslia si, že to bude pokračovať navždy. Musíme mať na pamäti, že sme zažili najdlhší býčí trh v histórii a najrozsiahlejšie kvantitatívne uvoľňovanie. Od roku 2020 sa ale podľa nás nachádzame v novom makro-ekonomickom režime.

Ukážka 1: Inflexný bod: 3-ročná kĺzavá korelácia medzi akciovým indexom US S&P 500 a americkými štátnymi dlhopismi bola pozitívna, zatiaľ čo inflačné očakávania boli v priemere 4,5 percenta

Korelácia akcií/dlhopisov a inflačné očakávania

S rastúcou infláciou na úrovne, ktoré neboli zaznamenané posledných 40 rokov, existuje väčšia potreba rozložiť kapitál portfólia medzi širšiu škálu aktív. Jedným z riešení je prideliť určitý kapitál investíciám, ktorých výnosy nekorelujú s výnosmi bežných tried aktív.

V tomto môže pomôcť multistrategický prístup. Multistrategické hedžové fondy majú za cieľ vytvárať konzistentné výnosy investovaním do viacerých stratégií, ktoré vo všeobecnosti vykazujú minimálnu alebo negatívnu koreláciu, a to ako medzi sebou navzájom, tak aj so širokými trhovými indexmi. To umožňuje investorom získať prístup k rôznym investičným štýlom (naprieč triedami aktív, geografickými oblasťami a sektormi), z ktorých každý je riadený odborníkmi v danej oblasti – prostredníctvom jedinej štruktúry fondu.

Okrem ich prirodzenej výhody diverzifikácie sú takéto štruktúry tiež nákladovo efektívne, pretože neexistuje žiadna dvojitá vrstva poplatkov a žiadne riziko nettingu pre investorov. To znamená, že na rozdiel od zbierky fondov s jednou stratégiou si multistrategické fondy účtujú poplatky z celkovej čistej výkonnosti podstratégií.

Hlas skúsenosti

Stonebridge Capital bol jedným z priekopníkov multistrategického prístupu v strednej Európe, ktorý spustil a budoval multistratégiu už od samého vzniku fondu v roku 2004.

Naším cieľom bolo v tom čase vyvinúť stratégiu, ktorá minimalizuje trhové riziko a maximalizuje aktívne riziko. To znamenalo byť pripravený vzdať sa niektorých rizikových prémií a časti výnosov (napríklad obmedzením trvania beta a úrokovej sadzby) výmenou za väčšiu šancu na stabilné výnosy.

Chceli sme tiež využiť najatraktívnejšie vlastnosti hedžových fondov – vystavenie širokému, investovateľnému univerzu (investovať do čohokoľvek a kamkoľvek), neobmedzené dlhé a krátke investovanie (zamerať sa výnosy smerom nahor aj nadol) čiže long aj short, schopnosť pákového efektu ak je potrebný – ale žiadny z nedostatkov, ako je nadmerné spoliehanie sa na prenos a štýlové predsudky, nekontrolovaný a nadmerný pákový efekt, nesúlad likvidity. Táto filozofia je dnes rovnako aktuálna, ako bola, keď sme ju navrhli a spustili.

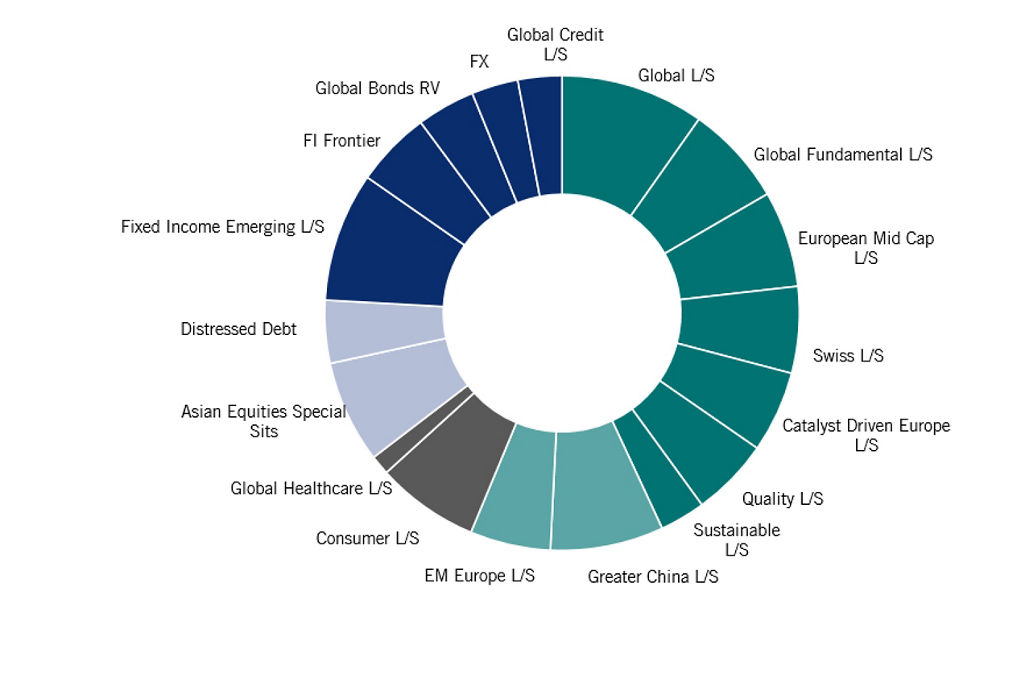

Počas posledných 10 rokov stále zdokonalujeme náš investičný prístup, vytvorili sme sériu vo vytváraní stabilných, alfa-riadených výnosov pre investorov. Dnes naša alokácia zahŕňa okrem iného trhovo neutrálne a udalosťami riadené akciové stratégie na globálnej, regionálnej alebo sektorovej báze, ako aj stratégie s relatívnou hodnotou s pevným výnosom a špeciálne situácie, vrátane štátnych dlhopisov, úverov, devíz a globálneho makra (pozri Ukážku 2).

Ukážka 2: Vyváženosť stratégii dodáva multistratégii robustnosť a stabiliu.

Starostlivým kombinovaním stratégií, ktorých výnosy navzájom nekorelujú alebo majú nízku koreláciu, je možné zostaviť portfólio s vyšším rizikovo upraveným výnosom ako keby ste jednotlivé zložky portfólia obchodovali samostatne jednotlivé komponenty. V skutočnosti má v priemere 73 percent jednotlivých segmentov v portfóliu nižší výnos upravený o riziko ako fond, pričom priemerná korelácia medzi našimi podkladovými stratégiami je zvyčajne pod 0,1.

Sú obdobia, kedy majú niektoré jednotlivé segmenty vyšší profil rizikového výnosu ako celkový fond, ale vzor sa časom mení.

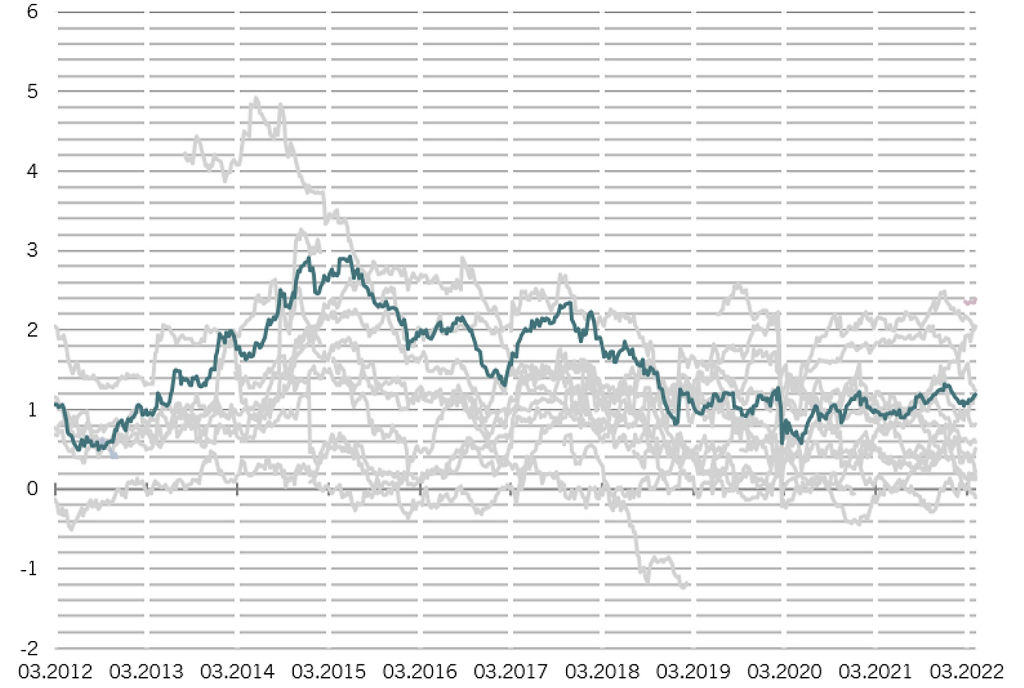

Ukážka 3: Lepšie spolu: Historické pomery návratnosti/volatility: Multistratégia (zelenomodrá čiara) verzus jednotlivé komponenty (bežné 3-ročné údaje)

Okrem toho, že sme rozšírili škálu stratégií, do ktorých investujeme, zdokonalili sme aj riadenie rizík, nasadili sme nové nástroje a modely riadenia rizík, ktoré sa časom vyvíjajú. Kľúčovým faktorom je vzťah medzi stratégiami a najmä ich korelácia v obdobiach trhových turbulencií.

Manažér multistrategického fondu môže mať komplexný prehľad o portfóliu a jeho rôznych nástrojoch, a preto má dobrú pozíciu na identifikáciu problematických korelácií alebo prekrývajúcich sa stávok a expozícií.

Hoci na úrovni portfólia sa snažíme, aby veľká časť nášho celkového rizika bola idiosynkratická (alebo špecifická pre investície), na úrovni substratégie uznávame, že je príliš nákladné pokúšať sa úplne eliminovať riziká spojené s faktormi (ako je napríklad investičný štýl). Preto sme pri kombinovaní stratégií opatrní, ktoré majú rôzne alebo dokonca kompenzujúce riziká zvyškových faktorov, pomocou modelu viacfaktorového rizika. Výsledkom je portfólio, ktoré má vynikajúce výnosy upravené o riziko. Napríklad, ak niektoré z akciových stratégií, do ktorých investujeme, majú v danom časovom bode sklon k rastu, možno to kompenzovať zvýšením alokácie do tých stratégii, ktoré majú takýto sklon k rastu.

Nízka beta

Vyvinuli sme tiež vlastný systém, ktorý nám pomáha monitorovať preplnené pozície (kde veľké množstvo investorov zaujalo konkrétnu pozíciu, vďaka čomu je potenciálne zraniteľná voči prudkým pohybom) a ďalší, ktorý sleduje naše vystavenie rôznym témam pomocou modelu alternatívnych scenárov (napr. víťazov a porazených z trhu práce, atď).

To všetko má za následok nízku citlivosť na pohyby trhu (pozri Ukážku 4).

Ukážka 4: Trhovo neutrálne: Týždenné výnosy MSCI World zaistené v EUR (horizontálna os) vs. zodpovedajúce výnosy multistratégie, bez poplatkov, v EUR

Charakteristickým znakom nášho prístupu je flexibilita poskytovaná manažérom segmentov. Naše skúsenosti ukazujú, že posúdenie kapacity stratégie na generovanie alfa trvá najmenej tri roky a že z dlhodobého hľadiska sa oplatí podporovať osvedčených manažérov aj v obdobiach výrazných trhových turbulencií a vtedy, keď bolo ťažké vygenerovať alfu. Rovnako je dôležité, aby všetci manažéri boli v súlade s hodnotami Stonebridge Capital. To zahŕňa spôsob, akým uvažujú o portfóliu a riadení rizík. Niektorí z našich najúspešnejších manažérov riadia kapitál dlhšie ako je samotná história hedžového fondu Stonebridge Capital.

Vzhľadom na úspech multistrategických fondov sa konkurencia o prilákanie kvalitných a talentov pritvrdzuje.

V tejto súvislosti a ako súčasť nášho neustáleho hľadania nových funkcií alfa sme pridali stratégiu v samostatnom fonde Stonebridge Capital VCC Singapore a samostatnú stratégiu global macro. Niektoré stratégie, ktoré neprinášali požadované výsledky sme aj uzavreli.

Multistrategické fondy, ako napríklad Stonebridge, môžu investori využívať mnohými spôsobmi, vrátane diverzifikácie globálneho portfólia alebo náhrady časti alokácie v portfóliu 60/40.

Veríme, že schopnosti diverzifikácie a zachovania kapitálu multistrategického fondu budú v budúcnosti absolútne kľúčové, keďže tradičný prístup portfólia 60/40 nefunguje v každom makroekonomickom režime.

Ak máte akékoľvek otázky alebo potrebujete ďalšie informácie, neváhajte nás kontaktovať.

Autor: analytický tím Stonebridge Capital